Page 22 - Referentiel

P. 22

Bulletin officiel n° 25 du 20-6-2019

création, développer l’investissement ou la recherche. À côté de mesures conjoncturelles ou temporaires, certains

dispositifs se sont pérennisés.

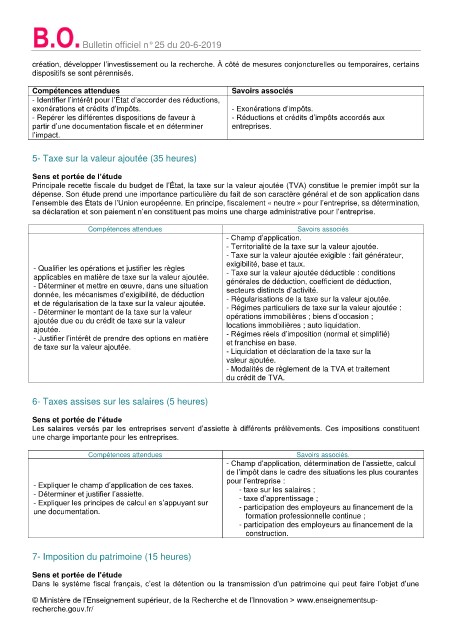

Compétences attendues Savoirs associés

- Identifier l’intérêt pour l’État d’accorder des réductions,

exonérations et crédits d’impôts. - Exonérations d’impôts.

- Repérer les différentes dispositions de faveur à - Réductions et crédits d’impôts accordés aux

partir d’une documentation fiscale et en déterminer entreprises.

l’impact.

5- Taxe sur la valeur ajoutée (35 heures)

Sens et portée de l’étude

Principale recette fiscale du budget de l’État, la taxe sur la valeur ajoutée (TVA) constitue le premier impôt sur la

dépense. Son étude prend une importance particulière du fait de son caractère général et de son application dans

l’ensemble des États de l’Union européenne. En principe, fiscalement « neutre » pour l’entreprise, sa détermination,

sa déclaration et son paiement n’en constituent pas moins une charge administrative pour l’entreprise.

Compétences attendues Savoirs associés

- Champ d’application.

- Territorialité de la taxe sur la valeur ajoutée.

- Taxe sur la valeur ajoutée exigible : fait générateur,

exigibilité, base et taux.

- Qualifier les opérations et justifier les règles - Taxe sur la valeur ajoutée déductible : conditions

applicables en matière de taxe sur la valeur ajoutée.

- Déterminer et mettre en œuvre, dans une situation générales de déduction, coefficient de déduction,

secteurs distincts d’activité.

donnée, les mécanismes d’exigibilité, de déduction

et de régularisation de la taxe sur la valeur ajoutée. - Régularisations de la taxe sur la valeur ajoutée.

- Régimes particuliers de taxe sur la valeur ajoutée :

- Déterminer le montant de la taxe sur la valeur

ajoutée due ou du crédit de taxe sur la valeur opérations immobilières ; biens d’occasion ;

locations immobilières ; auto liquidation.

ajoutée.

- Justifier l’intérêt de prendre des options en matière - Régimes réels d’imposition (normal et simplifié)

et franchise en base.

de taxe sur la valeur ajoutée.

- Liquidation et déclaration de la taxe sur la

valeur ajoutée.

- Modalités de règlement de la TVA et traitement

du crédit de TVA.

6- Taxes assises sur les salaires (5 heures)

Sens et portée de l’étude

Les salaires versés par les entreprises servent d’assiette à différents prélèvements. Ces impositions constituent

une charge importante pour les entreprises.

Compétences attendues Savoirs associés.

- Champ d’application, détermination de l’assiette, calcul

de l’impôt dans le cadre des situations les plus courantes

pour l’entreprise :

- Expliquer le champ d’application de ces taxes. - taxe sur les salaires ;

- Déterminer et justifier l’assiette. - taxe d’apprentissage ;

- Expliquer les principes de calcul en s’appuyant sur

une documentation. - participation des employeurs au financement de la

formation professionnelle continue ;

- participation des employeurs au financement de la

construction.

7- Imposition du patrimoine (15 heures)

Sens et portée de l’étude

Dans le système fiscal français, c’est la détention ou la transmission d’un patrimoine qui peut faire l’objet d’une

© Ministère de l’Enseignement supérieur, de la Recherche et de l’Innovation > www.enseignementsup-

recherche.gouv.fr/